Banyak tulusan di newsletter mengenai emas dan peranannya dalam sistem perbankan internasional. Fokus mereka umumnya adalah pembelian emas oleh bank sentral dan status level 1 emas yang diberikan oleh komite Basel. Nampaknya tidak semuanya berpendapat demikian. Pembelian emas oleh bank sentral tidaklah terlalu besar dibandingkan tingkat pembelian emas di tahun-tahun terakhir ini dan pembelian emas secara masif oleh bank sebagai efek dari peningkatan menjadi level 1 hanya impian semata. Tetapi jangan terlalu ambil pusing dengan kalimat di atas. Mari kita lihat pernyataan yang meyakinkan tentang masalah ini oleh seorang peneliti dari CPM Group New York. Dalam artikelnya tanggal 31 Mei, para peneliti di CPM (perusahaan konsultan dan riset logam mulia dan komoditas ternama) dengan berani mengekspos beberapa mitos dan miskonsepsi sekitar emas dan bank (bank sentral dan lainnya) sbb :

There is an aura of desperation in the internet gold press, as those who still expect gold prices to rise grasp for any-thing that could be interpreted as being potentially bullish for gold. The collapse of the euro, a stock market crash, a Chinese 'recession,' and other potential catastrophes are pointed to with glee. Other potential developments within the gold market are being trotted forth by gold marketing groups as reasons to believe gold prices inexorably must rise sharply...(ada aura keputusasaan di tengah melemahnya harga emas, terutama bagi mereka yang masih berharap naiknya harga emas terhadap komoditas lain atau yang dinterpretasikan sebagai bullish (mereka yang berkeyakinan bahwa nilai emas akan semakin naik). Jatuhnya mata uang Euro, hancurnya nilai saham, resesi Cina, dan potensi bencana lainnya bisa menjadi pemicu. Semakin dinamisnya perluasan pasar emas yang dibangun perusahaan-perusahaan investasi emas, sebagai persiapan untuk mengantisipasi kenaikan harga emas secara tajam yang tidak terelakkan....

Bersamaan dengan peninjauan ulang level emas oleh komite Basel, CPM Group mengingatkan kita bahwa "Pertama mesti dicatat bahwa belum jelas betul (100%) bahwa komite Basel dalam melakukan supervisi bank, akan memasukkan panduan ini, yaitu meninjau ulang level emas. Bahkan bila sekalipun mereka melakukannya, bank-bank komersial tidak serta merta diijinkan untuk melakukan pembelian emas lebih banyak. Mereka ingin menggunakan cadangan emas mereka sebagai aset level 1 untuk memenuhi rasio likuiditas yang lebih ketat. Mereka tidak berencana untuk membeli emas lebih banyak lagi.Sepertinya tidak mungkin bank membeli emas lagi, memindahkan dana mereka dalam bentuk mata uang kedalam bentuk emas.

Grup CPM merupakan lembaga yang disegani dalam bidang komoditas secara umum.Walaupun mereka tidak secara langsung bearish (keyakinan bahwa nilai komoditas akan turun) terhadap emas, namun kelompok Gold Bulls (mereka yang berkeyakinan harga emas akan terus naik) memandang mereka sebagai lembaga yang beropini pesimis terhadap emas sepanjang periode kenaikan emas sejauh ini. Pada kenyataannya banyak pihak yang menggunakan prediksi CPM sebagai indikator kontra. Sebagai contoh Jesse's Cafe Americain, situs emas populer, dalam responnya tanggal 27 Maret 2012, ketika CPM memproyeksi harga emas akan datar selama 2 tahun mendatang.

Grup CPM telah mengumumkan bahwa harga emas telah mencapai puncak (Jeff Christian and CPM Calls 'The Top' In Gold), dalam sejarah mereka dalam memprediksi emas, tulisan ini terkesan sedikit bullish.

Nadler and Christian masuk dalam daftar nama bersama Dennis Gartman baru-baru ini dalam judul artikel yang memojokkan "Grandich vs. "The Three Stooges of Gold Forecasting" - Gartman, Nadler, and Christian". munkee.com menjelaskan perselisihan ini :

Perselisihan bermula Rabu lalu ketika Peter Grandich, analis pro emas terkenal dan juga penulis The Grandich Letter, menulis kritik pedas yang menantang rekannya sesama penulis investasi Dennis Gartman mengenai pernyatannya awal minggu ini, bahwa emas saat ini memasuki situasi bear market (penurunan harga) ... sebagaimana dalam artikel yang dimuat Bloomberg berjudul Death of Gold Bull Market Seen by Gartman:

Gartman telah membuat berita dengana artikelnya yang berjudul "I'm Back Into Gold: Dennis Gartman" Maret lalu dimana dia mengaku "I was wrong."Setelah harga emas berubah, hal ini menggelitik Tyler Durden untuk menulis artikel di Zero Hedge "Dennis Gartman Now Long Of Flip Flopping In Laughing Stock Terms". Kalangan pro emas sering mencatat kesalahan yang berulang dari 3 orang ini.

Brian Hicks benar-benar tidak setuju dengan pandangan Nadler dan Christian. Dia menulis dalam "Secret Return":

Pembelian emas besar-besaran selama 4 dekade terakhir sedang berlangsung saat ini, dimana bank sedang menumpuk emas lebih banyak lagi. Faktanya, the World Gold Council mengungkapkan pembelian emas bank sentral (net) di tahun 2011 lebih dari 455 ton (14.5 juta ounces), pembelian terbesar sejak 1965. Dan dilaporkan bank akan membeli 700 ton (22 juta ounces) emas di tahun (2012) ini saja..(The Secret Return To The Gold Standard)

Ada tren yang jelas dimana investor menjauh dari obligasi, mortgage-based "products" dan bahkan dari mata uang nasional di antara para bankir, khususnya di antara bank-bank Asia yang sedang tumbuh. Sebagian besar kenaikan pembelian emas sejak 2008 dilakukan bank-bank (Asia) ini sejumlah 400 ton setahun dan kemungkinan lebih.

Kesepakatan poin kedua dari Basel III yang ingin kita sorot adalah pemenuhan kebutuhan dari konsekuensi kesepakatan itu, tidak hanya dengan faktor level 1 nya, tetapi untuk mencapai minimal level 1 dari cadangan modal yang dijamin dengan pinjaman (ke nasabah) dan aset berisiko lainnya, atau konsekuensi rasio modal level 1 dari sekarang 4% menjadi 6%. Ini adalah kenaikan 50%, yang merupakan lompatan besar. Dimana 4% adalah minimum, sedangkan yang direkomendasi adalah 6% atau lebih, sedangkan bank-bank di dunia stabil di angka 8%-9% di tahun-tahun belakangan ini. Jadi kenaikan dari minimum menjadi 6% tidaklah memenuhi kenaikan permintaan emas dunia sebagai level 1. Apabila Anda berasumsi bahwa bank akan senang beroperasi pada margin tertentu pada tingkat aman yang relatif terhadap komite Basel, mereka akan mencari setidaknya 50% dari yang direkomendasikan oleh Basel III. Bergeraknya cadangan emas bank dari level saat ini adalah suatu hal yang mugkin terjadi dengan atau tanpa Basel III sebagaimana gambar di bawah ini :

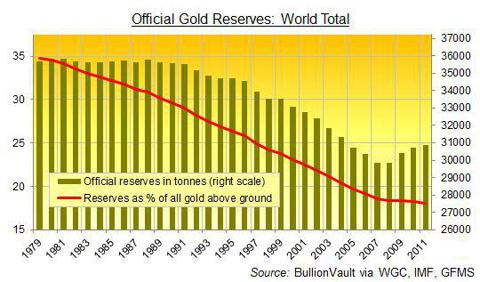

Setelah emas berseteru dengan uang kertas pada periode 1970-an, cadangan 35.000 ton emas bertahan selama bertahun-tahun sebelum meluncur turun dari 1992-2008-periode dimana cadangan emas tergerus untuk membayar utang (ini juga terjadi dengan cadangan emas Indonesia yang tergerus untuk membayar utang IMF pada 2006). Trennya berbalik sejak 2009. Dengan Basel III, tren baru akan muncul dengan intensitas yang makin tinggi. Sejauh mana tren naik akan berlangsung digambarkan dalam gambar berikut :

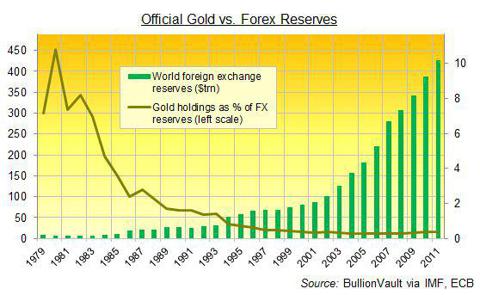

Gambar ini menunjukkan pergesaran besar yang terjadi sejak para bankir menjauh dari emas pada periode 1970-an menuju pencetakan uang kertas secara besar-besaran sebagai cadangan mereka. Harap diingat bahwa supplay emas baru adalah stabil sementara supplay uang kertas baru adalah tak terhingga. Untuk kembali ke dalam rasio rata-rata keseimbangan emas/uang kertas selama dekade 1980-an, harga emas mesti naik 15 kali lipat. Banyak investor takut berinvestasi emas ketika mereka melihat grafik harga emas (khususnya dengan tren linear) dan melihat kenaikan harga emas yang cepat melampaui harga emas pada periode tahun 1980-an. Kata "bubble" (gelembung sebelum pecah) memenuhi benak mereka . Tetapi bila tren monetization (proses mengkonversi dan meresmikan sesuatu menjadi mata uang resmi) adalah menjadi faktor yang fundamental yang mendorong emas, 2 grafik di atas ( dan masih banyak grafik lainnya) menunjukkan kita lebih dekat ke permulaan bubble dari akhirnya. Harga akan terlihat berlebihan hanya karena Anda memiliki uang yang massif yang ingin masuk ke ruang yang sempit. Perpindahan uang seperti ini hanya akan terjadi di tahap awal.

Jika cadangan uang di bank menjadi tidak cukup stabil, saya fikir akan terjadi rotasi segera yang menjauh dari obligasi menuju emas sebagai cadangan yang aman, tidak hanya bagi bank tetapi juga bagi investor. Pasar obligasi berukuran 14 kali lebih besar dibanding pasar emas. Supplay obligasi dapat meningkat sementara supplay emas akan meningkat hanya 0,5% per tahun. Tidak cukup rotasi untuk mendorong harga emas meningkat lebih tajam.

bersambung

No comments:

Post a Comment